Nội dung

Cập nhật tình hình kinh doanh Công ty Cổ phần Tập đoàn PC1

CTCP tập đoàn PC1 công bố báo cáo tài chính quý IV/2022 với kết quả khả quan. Theo đó, doanh thu bán hàng của công ty đạt gần 2.339 tỷ đồng (tăng 8% so với cùng kỳ). Giá vốn chỉ tăng 4% lên 1.830 tỷ đồng khiến lợi nhuận gộp quý này của PC1 tăng 23% YoY đạt gần 508 tỷ đồng.

Trong quý, doanh thu tài chính của PC1 tăng 48% lên 42 tỷ đồng song chi phí tài chính chỉ tăng 17% lên 163 tỷ đồng. Cùng với đó, công ty không ghi nhận chi phí bán hàng (do hoàn nhập dự phòng bảo hành sản phẩm) đã dẫn tới lãi thuần đạt 301 tỷ đồng – tương đương tăng 37% so với cùng kỳ.

Kết thúc quý IV/2022, PC1 bão lãi sau thuế hơn 275 tỷ đồng – tăng gần 48% YoY và là quý lãi cao nhất của công ty kể từ năm 2014 đến nay.

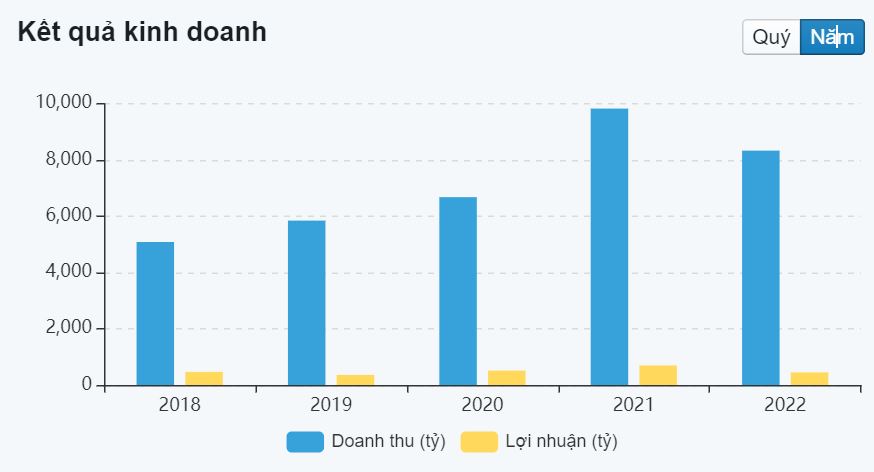

Lũy kế cả năm 2022, doanh thu của công ty đạt 8.333 tỷ đồng, giảm 15%. Lợi nhuận trước và sau thuế lần lượt giảm 33% và 31% xuống còn 598 tỷ và 527 tỷ đồng. EPS đạt 1.513 đồng/cổ phiếu.

Năm 2022 đầu tư tài chính ngắn hạn của PC1 đạt 655 tỷ đồng – gấp 4,5 lần năm 2021.

Hoạt động đầu tư vào các công ty liên kết cũng tăng lên hơn 1.525 tỷ đồng (gấp 3,6 lần) do đã đầu tư thêm 1.097 tỷ đồng vào CTCP Western Pacific với tỷ lệ lợi ích 30,08%.

Hàng tồn kho gần như đi ngang với 899 tỷ đồng nhưng trích lập dự phòng ghi nhận tới hơn 8,4 tỷ đồng, gấp 6,5 lần đầu năm.

Chi phí xây dựng cơ bản dở dang của CP1 năm 2022 tăng mạnh lên 1.385 tỷ đồng (gấp 3,6 lần) do tập trung xây dựng và hoàn thiện dự án Nhà máy tuyển Niken – Đồng Cao Bằng. Dự kiến sau khi đi vào hoạt động, công suất của nhà máy sẽ đạt 600.000 tấn/năm.

Doanh số bán niken và dự án KCN Nomura dự kiến dẫn dắt đà phục hồi lợi nhuận

(Theo Research VCSC)

“Chúng tôi nâng giá mục tiêu thêm 14% lên 30.100 đồng/cổ phiếu nhưng hạ khuyến nghị từ MUA xuống KHẢ QUAN cho CTCP Tập đoàn PC1 (PC1) do giá cổ phiếu của công ty đã tăng mạnh trong 3 tháng qua. Chúng tôi điều chỉnh tăng giá mục tiêu do chúng tôi nâng dự báo tổng LNST giai đoạn 2023-2027 thêm 9%.

Dự báo LNST cao hơn của chúng tôi là do chúng tôi nâng dự phóng LNST của mảng xây lắp

điện và LNST từ KCN Nomura (PC1 nắm giữ 70% cổ phần).

Chúng tôi dự báo LNST năm 2023 đạt 706 tỷ đồng (+57% YoY), được hỗ trợ bởi đóng góp từ

(1) đà tăng trưởng lợi nhuận của mảng xây lắp điện.

(2) đóng góp từ KCN Nomura vừa hợp nhất.

(3) doanh số bán đất KCN Yên Phong của Western Pacific (PC1 nắm giữ 30% cổ phần).

(4) doanh số bán niken của PC1.

(5) lỗ tỷ giá thấp hơn so với cùng kỳ.

PC1 hiện có định giá hấp dẫn với P/E dự phóng năm 2023 là 11,1 lần và PEG là 0,3 dựa trên tốc độ tăng trưởng kép hàng năm (CAGR) EPS dự phóng là 26% trong giai đoạn 2022-2027.

Yếu tố hỗ trợ: Lợi nhuận từ dự án mỏ niken và các KCN cao hơn dự kiến.

Rủi ro: Tiến độ xây dựng các nhà máy điện gió chậm hơn dự kiến; chi phí tài chính cao hơn dự kiến.

Chúng tôi nâng dự báo doanh thu giai đoạn 2023-2027 mảng xây lắp điện thêm khoảng 20%.

PC1 hợp nhất CTCP Phát triển Khu công nghiệp Nomura – Hải Phòng trong quý 4/2022.

Công tác xây dựng mỏ niken đã hoàn thành trong tháng 02/2023, theo PC1.”

Cập nhật PTKT cổ phiếu PC1

Cổ phiếu PC1 vẫn duy trì được xu hướng tăng trung hạn từ tháng 11/2022 đến nay.

Trong ngắn hạn vùng cản quanh 28,000/cp đang gây khó cho PC1.

Với tình hình hiện tại, áp lực bán có thể sẽ sớm kết thúc và xác suất PC1 tiếp đà tăng là rất cao.

Giá mục tiêu tiếp theo khi vượt vùng 28,000 là vùng giá quanh 32,000/cp.

————————————-

Xem thêm: Báo cáo cập nhật cổ phiếu VCG ngày 15/03/2023

Xem các bài viết mới cùng chủ đề tại: Nhận định cổ phiếu

Tuyên bố miễn trừ: Các nhận định trong bài viết được nêu dưới góc nhìn chủ quan của tác giả, nhằm mục đích cung cấp thông tin cho người đọc. Nhadautu79 sẽ không chịu bất kỳ trách nhiệm trực tiếp hay gián tiếp nào đối với các thiệt hại khi sử dụng nội dung trong bài viết.